信達澳亞基金魯力:量化投資比人類選手更有勝率,也可為客戶提供情緒價值

11月20日訊(記者 閆軍)在主動管理遭遇信任危機,高歌猛進的債基不時面臨防御性剎車,除了ETF,基金公司在未來幾年的產品布局上,還有別的選擇嗎?

信達澳亞基金給出了第二種解法:量化投資。

自2022年2月,魯力被提升為公司副總經理,分管產品創新部、智能量化與全球投資部,在業內看來,這也釋放了信達澳亞的量化投資布局的信號。

經過兩年多的發展,信達澳亞基金的量化投資規模在10億左右。在當前量化投資的競爭格局中,于行業,信達澳亞自我定位于一個追趕者;于公司,信達澳亞希望用量化來構建公司全新業務增長點的壁壘。

全新業務探尋的落腳點

來自券商統計數據顯示,截至2023年底,公募量化產品總數量已經超過500只,總規模達到3235億元??,在全市場量化基金1.92萬億元規模中,占比約16%。今年的A股行情對量化而言并不算友好,市場暴漲暴跌,新“國九條”小微盤加速優勝劣汰,多重原因之下,小微盤指數在2024 年發生3 次大幅回撤,其相對A 股的超額穩定性下降。

客觀而言,公募量化凈值階段性表現強于私募,但是依然出現了規模下滑、新發產品失敗、量化基金清盤等事件。在今年作出大力發展量化的決定并不容易,信達澳亞堅定看好的原因是什么?

魯力認為,布局量化的原因還是根據A股市場結構做出的決定。市場結構屬性決定主流交易類型,A股是一個散戶占大多數的市場,市場中集中的資本并不多。這使得大多數的市場交易是短線交易。盡管目前監管層面鼓勵耐心資本進入市場,但是耐心資本的培養和引入長路漫漫,依舊需要更多時間。

基于當下,在短線交易占多的情況下,量化投資在A股的優勢尤為突出。通過計算機程序自動執行買賣指令,量化投資能夠進行高頻的計算分析,迅速地掌握市場信息,快速響應市場變化,由此帶給投資者相對穩定的收益。

魯力進一步表示,從過往數據來看,領跑指數,人類選手能有大概六成的勝率,而做量化投資可以嘗試著去往更高的勝率上去做。

在魯力看來,即便是公募量化在當前遇到短暫的風格不適應,未來規模發展依然值得期待。原因有三:一是量化投資屬于分散化持股相比人類選手有更大的規模空間;二是隨著量化模型的迭代升級,多因子的量化模型取代單一策略的模型,又將拓寬量化投資的規模空間;三是影響策略容量的換手率和市場的流動性等指標是可調的。

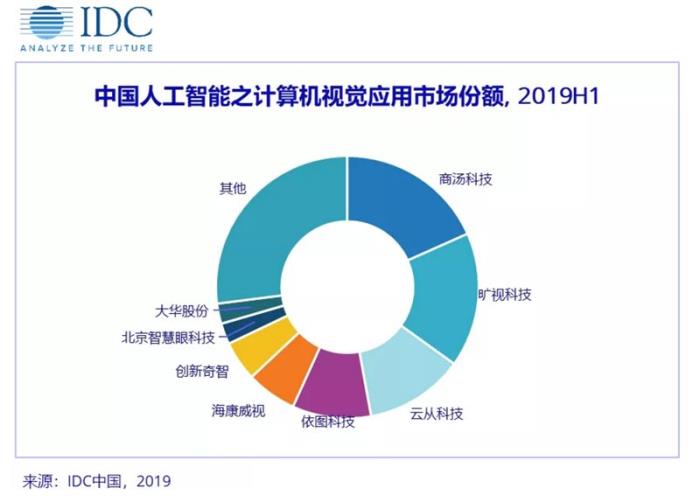

自2004年第一只量化基金成立,公募量化在國內發展已經有20多年的歷史,期間也經歷了2012年到2014年的小市值因子策略時代、2014年巴克萊“三劍客”基本面量化投資時代、2019年至2020年的成長股時代,以及近年來大放異彩的微盤時代。不同策略、因子在不同時期有著輝煌,也有落寞,但這并沒有動搖機構對量化的看好。

盡管公募量化出現已經超過20年,但是魯力認為,公募量化整體還是處在早期的階段。不論是在整體公募中占比,還是整體量化中的占比,公募量化仍然是小眾產品。“在尚未得到完全開發的量化投資市場,信達澳亞依然存在巨大發展空間。隨著市場環境變化,投資者對于收益性和穩定性的要求也有所調整。”魯力表示。

主動權益的市場形勢嚴峻,競爭加劇和客戶加速贖回的情況下,拉動信達澳亞增長的第一主線——主動權益業務略顯疲態;固收利率不斷下降,使得投資者對理財產品的安全性和穩定性提高。在繼續夯實主動、固收前兩個業務的同時,量化投資隨之被看成是信達澳亞新的業務增長點,被寄予重望。

為何是量化,而不是ETF?信達澳亞的選擇也是整個中小基金公司的縮影。突破了3萬億規模的ETF已經被頭部大廠筑起了門檻,尤其是真正貢獻規模的寬基ETF,從產品上報、首發、持營,各個階段都卷出天際。反觀中小基金公司,搭建好量化的基礎,未來在指數增強類產品上仍有一搏。

HAI量化的應運而生

事實上,具備科技基因的信達澳亞向量化轉型也并非完全是形勢所迫,而是籌謀已久。

信達澳亞基金總經理朱永強此前多次強調量化投資的重要性。他在此前公開演講時表示,主動投資已有逾200年歷史,而自20世紀70年代以來,量化投資也有50年的發展歷史,在國際大型資產管理公司名單中,既涌現出橋水、AQR、城堡投資等量化巨頭的身影,亦有美國資本集團、柏基投資、普信集團等主觀多頭位列其中。

回溯信達澳亞的量化體系搭建,魯力介紹,量化投資的模型通常具有系統性,可以在不同的市場環境下進行測試和優化。首先聚焦相對簡單的多因子的基本面模型研發,早期的行業經驗幫助團隊挑選出表現突出的超額收益因子,這使得信達澳亞量化團隊在基本面派流中占得一席之地。

而隨著市場的發展,偏價量模型的優勢被越來越多的基金團隊注意到,在偏價量模型上的研究彌補了先前多因子的基本面模型存在的“完全依賴基本面”的缺陷,魯力也將目光投向這一方向。

量化投資講究技術,強調邏輯,對投資者的邏輯思維有著近乎苛刻的要求。同時,量化投資作為新興領域,要求投資者具有戰略眼光和超前思維。為了推動模型的發展,魯力引入機器學習、人工智能等技術,將基本面和偏價量的模型相融合。

“這意味著模型將會在總結人工交易的歷史經驗的基礎上自主訓練,模型中人為因素將被削弱。我們現在已經在量化模型中應用了AI技術,以更快地挖掘和優化因子。”魯力介紹,過去幾年,信達澳亞投入人力、物力去實現、完善量化產品線和量化投資策略,最終形成了HI(主動投資人類選手行業分析模型以及研究的經驗)和AI(人工智能的算力以及大數據的覆蓋)深度結合、兼具研究深度與廣度的領先的量化投資框架,成為信達澳亞的HAI量化體系。

魯力介紹,HAI量化投資體系最大的優勢在于,將投研部門深厚的產業研究功力與量化模型的強大算力充分融合,實現研究深度與廣度的雙優。HAI量化投資體系專注于兩方面能力的建設:一是科學的投資管理體系,二是強大的投資管理平臺。

如何協作呢?據介紹,信達澳亞的量化投資團隊獨立開發出了一套因子測試平臺,擁有100+項測試與檢驗,可以有效評估因子的特征,快速篩選阿爾法因子。同時,還有一套行業獨創的另類因子的應用。它不同于傳統的量化基本面因子,而是結合人類智慧和AI算力開發出的一套像分析師一樣對盈利進行預測的因子,這些應用有效地將主動投資選手在行業研究中的經驗融入到模型和參數的調教中,真正實現了人類洞見與人工智能算力與大數據的結合,為投資提供了深度+廣度的解決方案。

在魯力的帶領下,2022年信達澳亞量化團隊正式成立,2023年首次發行產品,目前規模約20億。作為行業的追趕者,魯力對團隊充滿信心,團隊人數不多,但是多數團隊成員長期在私募量化從事基本面量化研究工作,團隊成員理念相對統一,同時具備追求絕對收益的能力。不過,魯力也坦言,對于新生團隊而言,最大的挑戰是歷史業績相對比較短,規模相對比較小,市場影響力有待進一步增強。

以客戶為中心,量化投資同樣需要提供情緒價值

目前,在信達澳亞的量化產品體系中,已經覆蓋了滬深300、中證500、中證1000以及中證2000、偏股混合型基金指數等主要寬基指數增強產品,同時布局中證紅利、科創創業等熱門風格、行業板塊的指增產品。

不僅如此,在量化策略的加持下,不論是股債混合的固收+產品、指數+產品,還是配置型產品,在整體投資風險上更可測、可控和可回溯,使得信達澳亞為客戶爭取更加安全、穩健、長期可持續的絕對收益成為了可能。

量化的工具屬性,使得它與人類選手在投資理念上存在天然的差異。具體而言,人類選手是先基于個人的歷史經歷、風險偏好、對市場的判斷能力形成投資理念;而量化則是通過分析眾多人類選手的歷史交易數據形成了人類共同的投資理念。

“我在從業過程中發現一個很殘酷的現實,做量化投資,面臨的挑戰并不是沒有投資理念,而是我的投資理念很難被投資者認同。”魯力認為,由于數學模型的不透明性,量化投資無法向客戶透露具體的交易操作信息。相較于人類選手,量化難以和客戶頻繁交流,及時更新和反饋策略的調整,由此建立信任和連接。

如何讓投資者更好地感知量化投資?提供情緒價值是做資管業務很重要的一環。魯力介紹,相對于機構客戶,零售客戶可能對于情緒價值有更高的要求。因此,魯力理解的“從客戶的需求出發”的投資理念,是利用量化分析的優勢,精準刻畫客戶的需求,以尋找賠勝率的平衡點。

“盡管在量化的整個投資體系中,會用到人工智能、數學模型、邏輯語言,這些相對抽象、難以解釋清楚的東西。但是,我們的量化投資體系當中,更多的還是可解釋、可以講明白、可以重復的部分。”魯力強調,未來,信達澳亞量化團隊將會堅持以客戶為中心的投資理念,推動量化模型與AI深入融合,力爭創造更加穩健、可持續,讓客戶有感知的收益。

- 免責聲明

- 本文所包含的觀點僅代表作者個人看法,不代表新火種的觀點。在新火種上獲取的所有信息均不應被視為投資建議。新火種對本文可能提及或鏈接的任何項目不表示認可。 交易和投資涉及高風險,讀者在采取與本文內容相關的任何行動之前,請務必進行充分的盡職調查。最終的決策應該基于您自己的獨立判斷。新火種不對因依賴本文觀點而產生的任何金錢損失負任何責任。

財聯社記者閆軍

2024-11-21

財聯社記者閆軍

2024-11-21